龙光集团:超过80%同意债权人已加入经修订的整体债权人支持协议

图片来源于网络,如有侵权,请联系删除

9月25日,(03380.HK)对外宣布了其整体债务重组的最新进展。

图片来源于网络,如有侵权,请联系删除

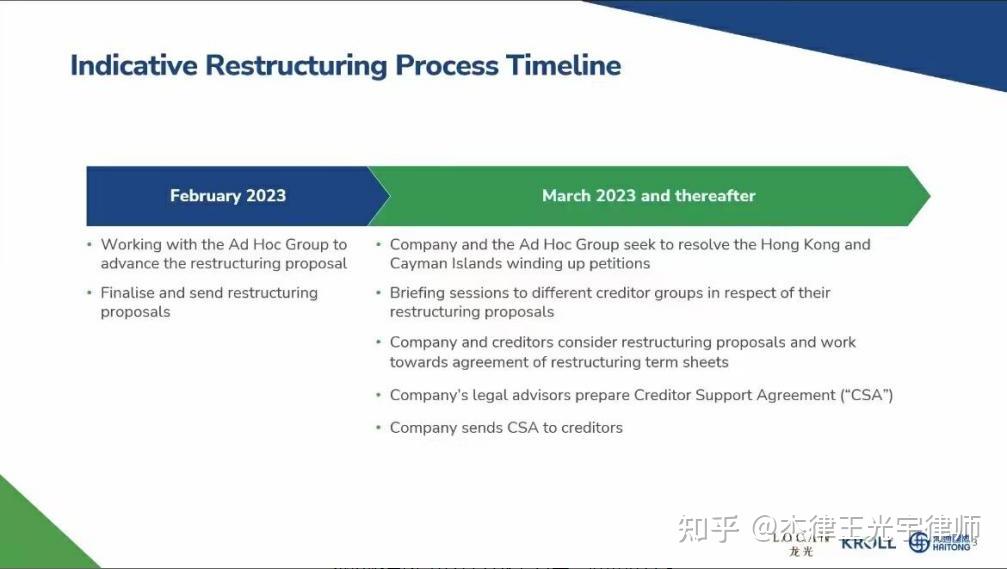

根据2025年9月10日的公告,龙光集团已与债权人小组订立了经修订的整体信贷支持协议(CSA),截止时间为2025年9月24日下午五时正(香港时间)。

值得一提的是,超过80%的同意债权人已加入经修订的整体CSA,早鸟CSA费用的截止日期同样定于2025年9月24日,这可能是为了鼓励债权人尽早参与重组计划。

龙光集团在声明中对已加入经修订整体CSA的境外债权人表示了感谢,并强调公司将加快推进境外债务整体重组方案的实施,以保护债权人的整体利益。同时,公司也诚挚邀请尚未加入经修订整体CSA的境外债权人尽快加入,以共同推进债务重组进程。

根据此前公告,龙光集团本次条款修订,将短期票据、长期票据对应的底层项目及资产设立资产信托用于抵债,将剩余债务纳入转股选项,扩大转股选项规模。原方案中的现金选项条款及6港元/股的加权平均转股价则保持不变。

值得一提的是,龙光在条款修订中引入资产信托抵债模式,成为地产同业境外债重组方案中唯一提供此选项的内房企。

该资产信托选项由两大部分组成:其一,境外项目资产信托选项:龙光将境外项目相关权益作为抵债资源,设立境外项目资产信托。其二、外商投资项目资产信托选项:公司还将以若干个外商投资项目相关权益作为抵债资源,分别设立若干个外商投资项目资产信托。

龙光集团还提出扩大债转股选项。

根据公告,经修订条款将提升强制可转债选项的规模,以满足更多境外债权人的转股需求。

转股选项的转换对价为:每100美元面值的债权,可转换为100美元的强制可转换债;期限为2年,加权平均实际转股价为6港元/股。

(文章来源:澎湃新闻)

目录 返回

首页